Авиаклуб в нашей стране — это объединение людей, влюбленных в небо. Здесь всегда найдутся и профессиональные пилоты с огромным количеством часов налета, и любители «пощекотать» себе нервы, и новички, которые только начинают свое знакомство с воздушным океаном. В каждом аэроклубе можно не только узнать все об авиации и знаменитых летчиках, но и пройти обучение и стать пилотом, чтобы в дальнейшем совершать самостоятельные полеты.

Но авиация – это экстремальный мир, который требует определенных мер безопасности. Разумеется, в любом авиаклубе есть опытные инструкторы, обеспечивающие соответствующую подготовку для всех пилотов, и механики, контролирующие техническое состояние воздушного судна. Кроме этого, малая авиация тесно связана и со страхованием, основная задача которого – защитить жизнь и здоровье пилотов, компенсировать возможные убытки перед 3-ими лицами, а также покрыть расходы на восстановление самолета при его повреждениях.

Отрасли страхования и виды страховой деятельности в малой авиации

Причем каждая отрасль состоит из определенных видов страховой деятельности. Если мы говорим про авиационное страхование, то это, вообще, комбинированный вид страхования, представленный в каждой отрасли. В таблице ниже структурно приведена информация, по которой можно классифицировать страхование средств воздушного транспорта в малой авиации.

Да, существуют еще страхование грузов и страхование ответственности перевозчика, но к малой авиации это не относится, поэтому в данной таблице это не указано. Давайте теперь разберем подробно каждый вид страховой деятельности.

Страхование пилота от несчастных случаев (НС)

Статья 132 ВК РФ гласит о том, что страхование пилота является обязательным. Жизнь и здоровье — вот, что должно быть застраховано. Причем страхование пилота от НС является обязательным только на время полетов. Тем не менее, можно оформить и полную страховку, которая будет покрывать любые несчастные случаи, произошедшие, например, дома или на улице.

Как определяется страховая сумма по этому виду страхования? Статья 132 ВК РФ устанавливает только наименьшую планку в этом вопросе – тысяча минимальных размеров оплаты труда (МРОТ применяется 100 рублей). Таким образом, страховая сумма по страхованию пилота от НС должна быть не менее 100.000 рублей. С другой стороны, по желанию страхователя она может быть и несколько миллионов рублей, но такая ситуация вызывает подозрения у страховщиков, в результате они могут отказать вам в страховании или выставить большой тариф. Страховая сумма — 1.000.000 рублей считается оптимальной.

Страховые риски при страховании пилота от несчастных случаев (НС):

- Смерть.

- Постоянная утрата трудоспособности (установление инвалидности).

- Временная утрата трудоспособности (например: перелом, вывих).

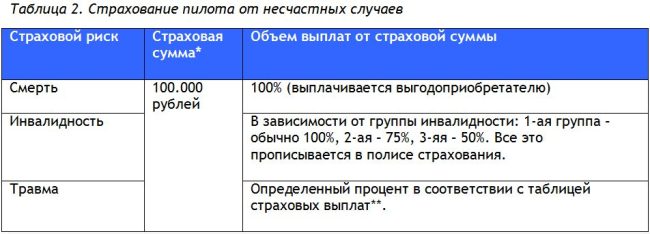

Разные риски – разные объемы выплат. Таблично это можно представить так:

*для примера указана минимальная страховая сумма на 2014 год.

**таблица страховых выплат – документ страховой компании, где перечисляются различные диагнозы/травмы, за которые будут произведены выплаты, а также указываются определенные проценты от страховой суммы, подлежащие выплате за то или иное повреждение.

Страхование воздушного судна

Самолетное КАСКО – это добровольное страхование, по своей сути оно похоже на автокаско. С одной стороны, хочется на этом сэкономить, с другой – а вдруг что-то случится? Если уж с воздушным судном что-то произойдет, то размер убытков, как правило, очень велик. Заплатить несколько миллионов рублей, а обычно намного больше, за то, чтобы отремонтировать поврежденный самолет, будет проблематично для любого авиаклуба. Поэтому лучшее решение – заранее застраховать воздушное судно по риску КАСКО, тогда возможные убытки перекладываются на плечи страховой компании.

Основные моменты страхования самолетов

- Предмет страхования – повреждение воздушного судна на земле, в воде, в воздухе или же при транспортировке. Взлет, посадка, руление, стоянка – все это входит в перечень страхования.

- Страховая сумма. В большинстве случаев она определяется стоимостью самолета, исходя из соответствующих документов. Если транспортное средство эксплуатируется не первый год, то стоимость определяется с учетом износа. Возможен другой вариант определения страховой суммы – в результате соглашения между страховой компанией и страхователем.

- Исключения из покрытия.

- События, возникшие в результате естественного износа и старения воздушного судна.

- Грубые нарушения руководства по летной эксплуатации.

- Выполнение полетов в метеоусловиях ниже установленных норм.

- Осуществление несанкционированных полетов.

- Франшиза – неоплачиваемая часть убытка. Ее устанавливают практически все страховые компании, чтобы минимизировать количество обращений по мелким убыткам. Тем не менее, франшиза в авиакаско выгодна для страхователя, ведь она значительно сокращает размер страхового взноса. А так как страховые случаи в этом виде страхования приводят к большим убыткам, то размер франшизы не будет заметен.

Страхование гражданской ответственности (ГО) перед 3-ими лицами

Статья 131 ВК РФ определяет страхование ГО перед 3-ими лицами как обязательный вид страхования в малой авиации. Владелец самолета несет ответственность за вред, который он может причинить имуществу или жизни и здоровью 3-х лиц при эксплуатации воздушного судна. По принципу работы данный вид страхования схож с ОСАГО. Имея автогражданку, вы знаете, что в случае ДТП страховщик оплатит убытки, которые вы причините 3-ему лицу. Примерно так и в авиастраховании.

Также ВК РФ устанавливает минимальный размер страховой суммы – 2 МРОТ (напомним, что 1 МРОТ — это 100 рублей) за каждый килограмм максимального взлетного веса самолета. Формула расчета ответственности владельцев самолетов перед 3-ими лицами выглядит так:

Лимит ответственности перед 3-ими лицами = max масса воздушного судна (с учетом веса самолета, груза, пассажиров, топлива) * 200 рублей.

Обратите внимание, что максимальный взлетный вес превышает вес пустого самолета на 30-40%. Все это прописано в характеристиках воздушного судна.

Получается, что обязательное страхование в малой авиации – это страхование пилотов от НС и страхование ГО перед 3-ими лицами. КАСКО для воздушного судна является добровольным видом, но лучше оформить эту страховку, потому что чаще всего случаются убытки, связанные именно с повреждениями самолетов.

Тенденции рынка страхования в малой авиации

Итак, с тем, что страховать, мы разобрались, теперь переходим к вопросу, где страховать. Пожалуй, это самый сложный выбор.

Во-первых, рынок страхования в малой авиации не стоит на месте: регулярно появляются новые игроки, разрабатываются различные программы, накапливается статистика страховых случаев.

Во-вторых, множество факторов влияет на определение страхового тарифа:

- Квалификация и опыт пилотов, допускаемых за управление самолетом.

- Характер полетов. Учебные или тренировочные полеты могут увеличить стоимость страхового полиса.

- Территория полетов.

- Технические характеристики самолетов. (год выпуска, серия, тип и т.д.)

- Статистика убытков. Единых сведений у страховщиков нет. Каждая компания имеет свой страховой портфель, фиксирует количество авиапроисшествий, анализирует западный опыт.

Страховщики по-разному оценивают значение каждого фактора на определение итогового тарифа. Поэтому и тарифы значительно отличаются друг от друга, а некоторые компании и вовсе откажут в принятии на страхование.

В-третьих, застраховаться все-таки нужно, поэтому следует тщательно заняться выбором страховой компании.

Советы по подбору страховой компании

- Выбрать крупного страховщика с высоким рейтингом.

- Проверить входит ли страховая компания в реестр членов Российской ассоциации авиационных и космических страховщиков (РААКС).

- Максимально честно и подробно заполнить заявление на страхование.

- Особо обратить внимание на существенные условия страхования, которые указаны в статье 942 ГК РФ. Объект страхования, срок действия договора, застрахованное лицо, размеры страховых сумм и характер событий, на случай которых осуществляется само страхование — все это обязательно прописывается в страховом полисе.

- Заняться вопросами страхования необходимо заранее. Нужно сравнить несколько предложений от страховщиков, чтобы выбрать оптимальный вариант.

- Не бойтесь диктовать свои условия страховщику, не нужно подстраиваться под какие-то стандартные программы. К каждому страхователю должен быть индивидуальный подход.

Если вы разбираетесь в малой авиации и понимаете, как устроен процесс страхования в этой сфере, тогда вы найдете подходящего страховщика с желаемыми условиями страхования.

FAQ. Вопросы и ответы по страхованию

- Какие виды страхования обязательны для малой авиации?

Страхование пилотов от НС и страхование ГО перед 3-ими лицами. - Где прописаны минимальные страховые суммы?

Воздушный кодекс РФ (статьи 130-135). - Что можно застраховать дополнительно?

Можно застраховать КАСКО для воздушного судна, запасные части к самолету, специальное оборудование. - Кто выступает страхователем?

Если техника принадлежит аэроклубу, то страхователь – авиаклуб. Если самолет частный, то всем занимается его владелец. - Как сэкономить на страховке?

Приобрести в одной страховой компании сразу три полиса: и полис от НС для пилота, и КАСКО для самолета, и застраховать ответственность перед 3-ими лицами. - Какие документы нужны при повреждении воздушного судна?

Документы о регистрации события с самолетом, технический акт осмотра транспортного средства после повреждения, план ремонта или смета расходов. В случае гибели требуется акт о списании самолета. - Каким страховым компаниям можно доверять?

Лучше всего выбрать крупного и надежного страховщика. А доверять нужно, в первую очередь, себе и своим знаниям в области страхования. - Стоит ли обращаться к страховым агентам или страховым брокерам?

Обратиться можно, чтобы сравнить условия и тарифы. Но лучше сотрудничать напрямую со страховыми компаниями.